La semana comienza con la atención puesta en EE.UU., donde hoy tomará posesión Donald Trump, como 47º presidente del país, tras ganar las elecciones en noviembre de 2024. Desde su victoria, las gestoras han analizado cuál será el impacto positivo y negativo de sus promesas electorales. Sin embargo, a partir de este 20 de enero de 2025 veremos cuáles serán realidad y qué supondrán.

Sin embargo, sobre lo que hay dudas es sobre la solidez de la economía estadounidense. Ante la solidez de los mercados laborales y del crecimiento de los beneficios y el repunte de la inversión empresarial en Estados Unidos, el Fondo Monetario Internacional (FMI) ha revisado recientemente al alza su previsión de crecimiento de la economía estadounidense en 2025 al 2,2%, contrarrestando así su revisión a la baja de otros mercados desarrollados, como las principales economías europeas.

En este sentido John Queen, gestor de renta fija, de Capital Group, reconoce que “Estados Unidos disfruta de numerosas oportunidades a nivel económico, industrial y empresarial. Japón está comenzando también a acceder a ciertas oportunidades. Y creo que tanto Europa como China se enfrentan a serias dificultades en este momento”.

Desde Amundi destacan que esta investidura llega en un momento favorable. “Los mercados han aplaudido cualquier buena noticia surgida en 2024 de la economía, los beneficios empresariales y el entorno político, aunque en ocasiones les hayan pillado por sorpresa. En adelante, se verán impulsados por el momentum de los beneficios, un escenario de ralentización del crecimiento en EE.UU. y el reequilibrio de los mercados laborales, pero sin debilitarse drásticamente”, destacan en su último informe.

Según advierte el documento de Amundi, el crecimiento en EE.UU. es resiliente, pero sigue en una trayectoria decreciente y está sujeto a la incertidumbre sobre las políticas de Trump. “Los datos recientes apuntan a mejores fundamentales en la economía, pero la trayectoria general de crecimiento no cambia”, apuntan.

En opinión de Hemant Baijal, director de Multi-Sector Portfolio Management- Global Debt en Invesco, la economía seguirá portándose bastante bien, al menos en el primer semestre de 2025. “Claramente el cambio de administración tendrá un impacto significativo. Durante la Administración Biden, la economía estadounidense ha estado muy impulsada por medidas políticas como la Ley para la Reducción de la Inflación (IRA por sus siglas en inglés) o la Ley CHIPS, que han dado como resultado inversiones significativas, y la actuación de la Fed. Respecto a la deuda gubernamental, se trata de un problema muy a largo plazo para EE.UU. No es un problema inmediato. El país tiene un déficit entre el 5% y el 6% con pleno empleo, lo que es bastante elevado”, explica Baijal.

Según su visión, estamos transicionando desde esta economía de base política a lo que yo consideraría una economía más especulativa, en el sentido de desconocemos todas las medidas de la administración entrante, pero es improbable que afecten a industrias concretas, sino que serán más generalizadas. “Esto significa que, si algo funciona, veremos más acciones al respecto y, si algo no funciona, probablemente veamos menos. Esto probablemente incrementará la volatilidad, porque será menos claro quiénes podrían ser los beneficiarios”, concluye.

Incertidumbre y volatilidad

“Tratar de distinguir la retórica o las tácticas de negociación de la política real es complicado, pero existen numerosas propuestas que podrían tener un gran impacto este 2025. Junto a los aranceles, en la agenda del nuevo presidente figuran recortes fiscales, frenos a la inmigración y desregulación, y todos ellos tendrán implicaciones nacionales y mundiales. Además, se espera que haya pocos avances en la lucha contra el elevado déficit presupuestario de Estados Unidos, y el aumento del déficit y de la deuda en relación con el PIB, junto con la demanda de primas por plazo, podría pesar sobre los US Treasury bonds (UST) e impulsar al alza los rendimientos durante 2025; ya lo hemos visto desde que se celebraron las elecciones”, afirma Eoin Walsh, gestor de cartera en TwentyFour (Boutique de Vontobel).

En opinión de Sebastian Paris Horvitz, director de análisis de LBP AM, la incertidumbre en torno a las medidas que aplicará Donald Trump está alimentando el nerviosismo de los mercados. “El S&P500, el índice estrella de la bolsa estadounidense, se encuentra en estos momentos por debajo del nivel alcanzado tras la victoria del republicano en las elecciones presidenciales de EE. UU. Esta dinámica obedece en gran medida al ascenso de los tipos largos, que parece haber sofocado la euforia postelectoral”, señala Horvitz.

Si bien la incertidumbre política en EE.UU. será una constante durante el próximo año, Alex King, analista de inversiones estratégicas en Wellington Management, considera que existen diversas medidas de protección que podrían mitigar los riesgos de cola. “En primer lugar, el proceso de aprobación en el Senado debería evitar que los candidatos más extremistas sean elegidos para puestos políticos clave. En segundo lugar, las leyes y reglamentos vigentes deberían limitar la aplicación de políticas más radicales. En tercer lugar, los mercados de renta variable y renta fija ejercerán su ‘poder de voto’ sobre las consecuencias económicas de las nuevas políticas. Si alguno de los mercados se desploma, lo más probable es que el presidente actúe en consecuencia”, sostiene King.

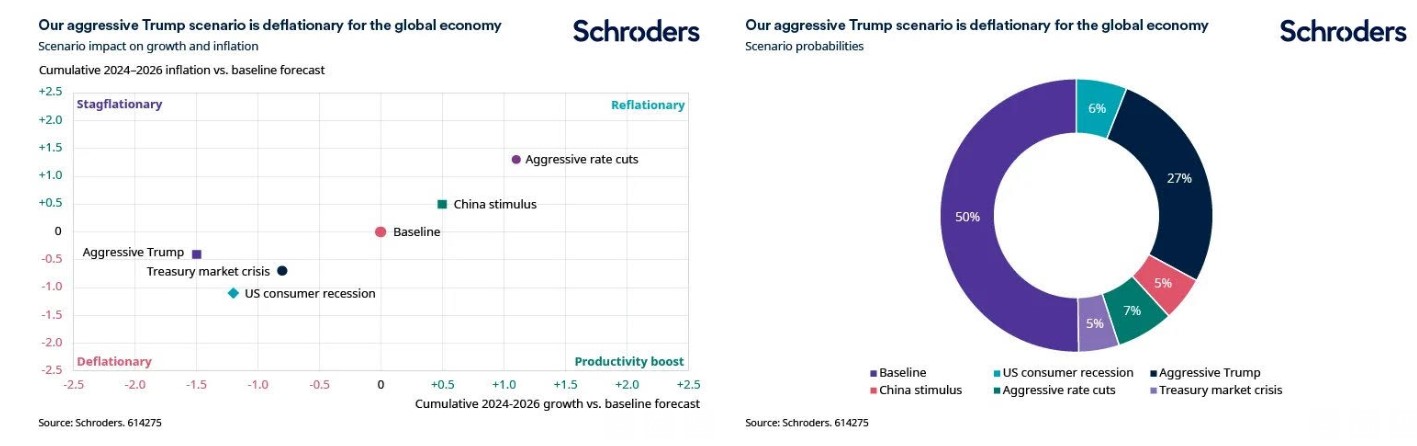

Para George Brown, economista senior de EE.UU. de Schroders, hacer previsiones económicas es actualmente aún más difícil de lo habitual, dada la incertidumbre sobre las prioridades políticas de la nueva Administración. Y reconoce que existe un claro riesgo de ser demasiado optimistas y de que Trump haga exactamente lo que ha prometido.

“Esto es algo que hemos simulado en nuestras previsiones de un hipotético escenario llamado ‘Trump agresivo’. Nuestro análisis indica que habrá factores con un impacto deflacionista en la economía mundial en relación con nuestra previsión de referencia. China sería probablemente el país más afectado por las agresivas políticas de Trump, aunque estas podrían provocar un gran estímulo fiscal para impulsar la demanda interna. Las disrupciones del comercio mundial y de las cadenas de suministro implicarían que el golpe al crecimiento sería más pronunciado que en nuestro escenario de «reducción del consumo en EE.UU.”, apunta Brown.

Sin embargo, reconoce que se estima que los efectos negativos sobre la inflación serán más limitados debido al gran estímulo fiscal, junto con las represalias arancelarias y la depreciación de las monedas locales frente al dólar estadounidense.

Los focos de atención

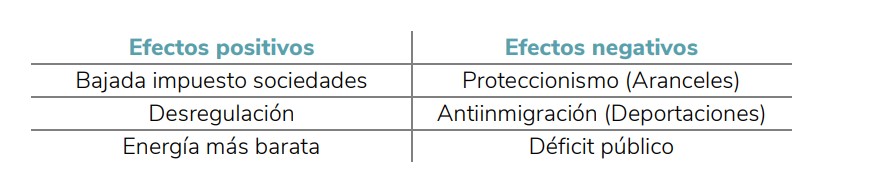

Según la visión de Carlos Llamas, CEO de EDM, “la llegada de Donald Trump a la Presidencia ha estado saludada con una marcha triunfal en los mercados y un optimismo desbordado en EE.UU. reflejando un flujo de inversiones extraordinario a costa del resto de los mercados bursátiles de otras áreas geográficas”. Sin embargo, recuerda que muchos economistas alertan sobre determinados efectos negativos a medio plazo de las anunciadas políticas que pueden moderar o, incluso, revertir la actual euforia.

Una de las incógnitas que más se está analizando es qué ocurrirá con la política monetaria. Tanto los últimos datos macro publicados como la reunión de la Fed de diciembre apuntaba a una pausa en el ciclo de bajada de tipos que Jerome Powell había iniciado para lograr el llamado aterrizaje suave. Ahora los expertos apuntan a que una economía con fortaleza y unas políticas de Trump proclives a ralentizar el progreso de la inflación podrían limitar los recortes de tipos a solo uno o dos en los próximos 12 meses.

Por otro lado está el tema de los aranceles y las tensiones comerciales. “Esperamos que la administración Trump imponga aranceles a los productos europeos, lo que, junto con un crecimiento más débil, pondría a Europa en desventaja frente a Estados Unidos. Esto se refleja en nuestra sobreponderación de la renta variable estadounidense y de la duración europea frente a la estadounidense. Aunque la renta variable japonesa ha registrado un buen desempeño desde que comenzamos nuestra sobreponderación en el mercado a finales de 2022, hemos decidido adoptar una posición neutral debido a la debilidad del yen y la incertidumbre política. Estos factores negativos podrían contrarrestar los positivos, como la mejora de la gobernanza corporativa y las valoraciones atractivas”, comenta Walsh, gestor de cartera en TwentyFour.